Hvordan kan man spare flere (hundre) tusen kroner?

Bilde: Pixabay Jeg er veldig glad i å spare. Jeg må alltid ha en buffer for å føle med trygg. Når jeg får spare penger ved kjøp av noe, gir det meg mye glede.

Les her om hvorfor det er viktig å ha buffer

Som regel har man ett mål om å kjøpe noe, eller å oppnå noe. For å nå dette målet, må man spare penger. Et eksempel for målet kan være hva som helst: En genser, et hus, smykke, bil, hytte eller fly. Det behøver ikke å være en fysisk ting heller, det kan være en opplevelse: reise, kurs, utdannelse osv. Det er bare din fantasi som setter grenser!

For å spare penger er det to muligheter: å finne ekstra inntekter eller å finne besparelser i utgiftene du har.

Ekstra inntekter forstår man enkelt: å ta ekstra vakter eller en ekstra jobb. Det vil si man må tenke på hvordan man kan få ekstra kroner til å nå målet sitt.

En annen mulighet og oftest lettest er å finne ut hvordan man kan gjøre økonomien sin bedre ved å spare på noen utgifter.

Nå kommer jeg med et eksempel fra vår økonomi. Vi kjøpte oss en leilighet, og det betyr vi fikk mer lån. Det er ikke et problem i utgangspunktet, fordi leiligheten finansierer seg selv. Men renter som vi hadde i banken og lånestrukturen irriterte meg, da det var flere termingebyrer og ganske høye satser. I desember jeg tok tak i det og vi fikk flyttet lånet til en annen bank.

I den nye banken fikk vi at rentekostnader og gebyrer ble redusert med hele 220.000 kroner (over 25 år)! Det betyr at vi får til å betale ned på lånet mye raskere, fordi jeg ville ikke redusere terminbeløpet. Men for de som trenger en mer romslig økonomi, er det absolutt en mulighet til å «spare» penger.

Så tenk på det! Ta en gjennomgang av din økonomi og finn hva du vil nå, ved å spare på noe.

#økonomi, #personligøkonomi, #blirik, #sparetips, #sparing, #spare, #inntekter, #kostnader, #utgifter, #bank, #lån, #boliglån

Pass på skatten din i 2021!

I dag har jeg fått skattekort for 2021, det var jeg spent på å se!

Det er alltid lurt å sjekke hva Skatteetaten har utfylt på forhånd, spesielt dersom det er endringer i livssituasjonen.

Hvis man bytter jobb eller har andre endringer, så går det på inntekter.

Har man lån, så det er kjekt å finne riktig sum gjeldsrenter for året 2021 (og ikke minst lån).

Har man aksjer og andre investeringer, blir det bedre med forventet utbytte.

Og hvis man har barn, det er viktig å påse at foreldrefradraget er oppgitt korrekt.

Alle ting jeg nevnte var feil hos meg og det skulle trekkes 43 % skatt! Etter nødvendige korreksjoner ble det 32 % i skattetrekk. Ganske stor forskjell kan jeg si.

Så vær proaktiv i forhold til din egen økonomi og ha skatten under kontroll!

Kjøp bolig mens du kan

Digger utsikten! Jeg får høre ganske ofte at man venter med å kjøpe bolig fordi man ønsker å bo i et nøyaktig område, men har ikke råd til det enda. Så man venter, venter og venter.

Som regel er sparerentesatsen lavere enn inflasjonen og prisstigningen for boliger (Oslo). Selv om man skal spare hver måned, penger taper sin verdi over tid og eiendommer koster mer og mer.

Jeg tenker det er viktigst å komme deg ut på boligmarkedet (hvis man leier). I stedet for å betale for leie, bygger man egenkapital ved å betale ned på boliglånet. Etter tid, kan man selge og kjøpe bolig som ligger i «riktig» området eller som tilfredsstiller andre kriterier.

Selvfølgelig ligger det en risiko i boligkjøp, som mange opplevde i 2015, når prisene økte skyhøyt og datt dramatisk noen måneder etter. I en slik situasjon blir man sittende på bolig lengre enn planlagt for å dekke «tap» ved kjøp.

Samtidig tenker jeg at av alle investeringer det er en av de mest stabile og solide måtene å investere på.

Med tanke på mulig innstramminger fra regjeringen, kan det være riktig tidspunkt å komme seg på boligmarkedet hvis man har muligheten.

Lurer du på noe? Bare spør meg! 🙂

Investeringer

Hvis du sier «jeg har ikke råd til det» eller «jeg er blakk», da anbefaler jeg deg å revurdere både inntekter og utgifter. Det finnes alltid ett potensiale enten for å tjene mer eller å kutte forbruket, helst gjør det samtidig.

Jeg vil dele med dere mine tanker angående sparing og investering.

Tidligere hadde jeg overskudd av tid og energi, så det var gøy å drive med aksjer. Aksjer gir mulighet til å tjene godt (OBS! sjanse å tjene godt er også risiko å tape godt). Dersom man har mulighet til å sette seg i aksjemarkedet, følge litt prognoser, undersøke selskap og lære aksjer, er det absolutt en bra løsning for sparing. Jeg har noen aksjer der de tapte i verdi (men fikk utbytte), men har også hatt aksjer med 300 % avkastning!

Aksjefond er en mer langsiktig investering med høy risiko. Aksjefondet har noen likheter med aksjer, men er et helt annet instrument. Man bør også lese litt før man handler aksjefond. Aksjefondet jeg har viser en foreløpig verdiøkning på 10-16 %. Helt ok 😊

Etter at vi fikk vår lille energibunt, er det nesten umulig for meg å følge med på børs og aksjer. Derfor satser jeg nå på roligere investeringer, nemlig crowdfunding plattformer. Jeg bruker Kameo og Monner, der man få avkastning på 6-14 %, avhengig av prosjektet. Man må passe på å være rask, da det i det siste prosjektene ble full finansiert på under 1 time!

Det er bra å investere, men samtidig det er viktig å være fornuftig og ikke sette alt bort (selv om det kan være en «sikker» investering, det finnes alltid en risiko for tap). Jeg må ha en buffer for å sove godt om natta. For meg er det viktig å ha noe på sparekonto (-er) for å vite, at det ikke er noe stress dersom oppvaskmaskinen slutter å varme opp vann eller kjøleskapet lekker. Det er livets løp at ting rundt oss har sin levetid og må byttes innimellom. Derfor er det bra å være forberedt.

Å betale ekstra på lånet kan også kalle for en slags investering. Ved å redusere lånet bygger man formue. Dette gir mange flere muligheter. Man kan ikke satse bare på verdiøkning, men må også bygge verdier. Det er ikke lønnsomt å ha lån som mange tror. Ja, man får skattefradrag, men resterende rentekostnader blåser bort besparelsene.

Her er mine tips:

- Ha en buffer

- Betal ned på lånet (start med det som har høyeste renter og minst sikkerhet)

- Invester penger

Lykke til! 😊

P.S: Lurer du på noe? Spør meg!

Faste kostnader

For lenge siden ble jeg spurt om hvordan vår familie håndterer faste kostnader. Nå har jeg endelig fått muligheten til å skrive litt om det.

Alle husholdninger er forskjellige, noen har mindre faste kostnader (både beløp og antall poster), noen har mer. Noen familier betaler hver for seg, men vi har en felleskonto. Selvfølgelig blir det også forskjell om man leier eller eier.

Vi har bestemt oss for å ha en felleskonto hvor vi skal avsette penger når vi får lønn. Vi har gått gjennom vår økonomi og fant ut hva vi trenger å sette av på konto.

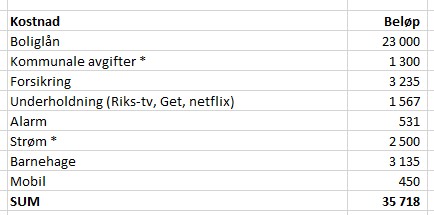

Her er oversikten over faste kostnader som vi har hver måned:

Det betyr at vi skal avsette ca. kr 36 000 på felleskonto for å dekke kostnader.

Hver post har potensiale til å bli mindre ved å vurdere muligheter til å skifte leverandører (bank/forsikringsselskap/strømselskap/mobil osv.). Nå skal jeg kommentere litt når det gjelder vår økonomi:

- Vi har terminbeløp på boliglånet kr 23 000, men jeg betaler ekstra hver måned. Selv om det er 100 kroner, er det bedre enn ingenting (som vi sier i Russland: «vanndråper sliter bort en stein»). Det er viktig å sjekke hvilke betingelser har du på lånet, om det går an å bytte bank med bedre rente eller forhandle nåværende rente med oppdatering av boligverdi.

- Kommunale avgifter: faktura kommer en gang i kvartal, men for å være forberedt er det fint å sette av penger hver måned, slik at det er nok midler til forfall. Det kan være lurt å sjekke at kommunale avgifter er beregnet korrekt. Eksempel: vi bor i et sovende sameie og alle fem hus har fått fordelt likt 1/5 del av samlede kommunale avgifter. Men i virkeligheten har to av våre naboer sine egne søppelcontainere og vi tre deler søppelcontainere. Ut fra regningen betalte vi for naboenes containere som vi ikke har fysisk tilgang til. Jeg har gått gjennom det med alle i sameiet og vi endret dette hos kommunen, resultat 1 000 kroner spart pr år.

- Forsikring er samme som bank, det er alltid lurt å sjekke priser og rabatter man har.

- Underholdning: Internett og tv er ok å ha, strømmetjenester – sjekk hva har du behov for!

- Alarm – jeg føler meg trygg med alarm, spesielt når jeg var alene i huset. I tillegg gir alarmen rabatt på forsikringen

- Strøm – hver måned er fakturabeløpet forskjellig, men jeg har beregnet årlig forbruk og gjennomsnittlig månedlig kostnad. Akkurat nå vurderer jeg å bytte strømleverandør, men må sjekke markedet først

- Barnehage – det er en regning som vi kan ikke påvirke, men jeg er veldig glad at Anna går i barnehagen

- Mobil – her er det også flere alternativer og muligheter, det er lurt sammenligne abonnement og selskap

Det kan være smart å avsette penger på egen sparekonto hver måned, for å ha back-up. Jeg har ikke skrevet det i oversikten, da det går ikke fra felleskonto, men vi har en konto som heter husfond (for uforutsigbare utgifter).

Er det noe du lurer på? 🙂